本文

高知市定額減税補足給付金(調整給付)について(受付は終了いたしました)

|

※調整給付は,自治体が把握している令和5年中の所得等の情報に基づいて,定額減税しきれない額が生じると見込まれた方に対して,定額減税しきれないおよその額を給付する制度になります。 |

高知市定額減税補足給付金(調整給付)

更新日:令和6年10月1日

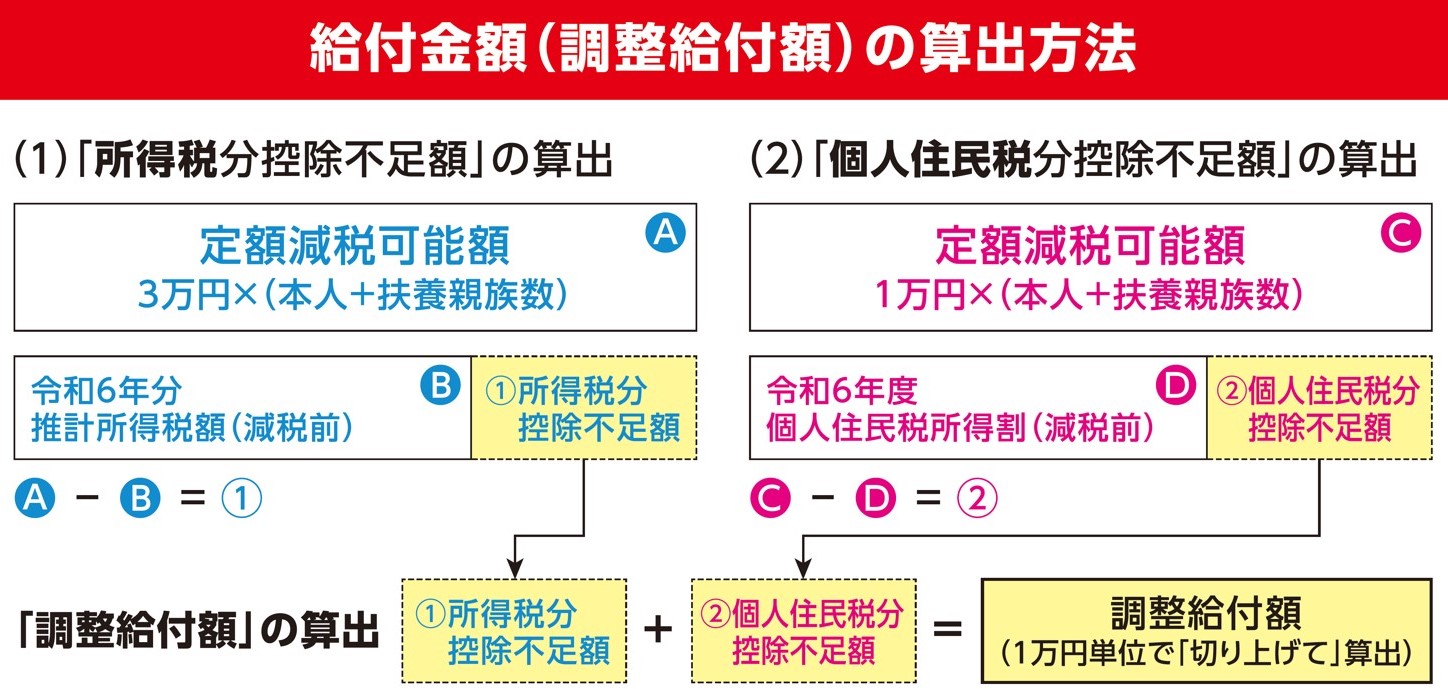

令和6年分の所得税及び令和6年度分の個人住民税について,納税義務者及び配偶者を含めた扶養親族1人につき,所得税から3万円,個人住民税所得割から1万円の減税(定額減税)が実施されますが,所得等の状況により,定額減税しきれないと見込まれる方においては,定額減税しきれないと見込まれる部分を調整するための給付(調整給付)を実施します。

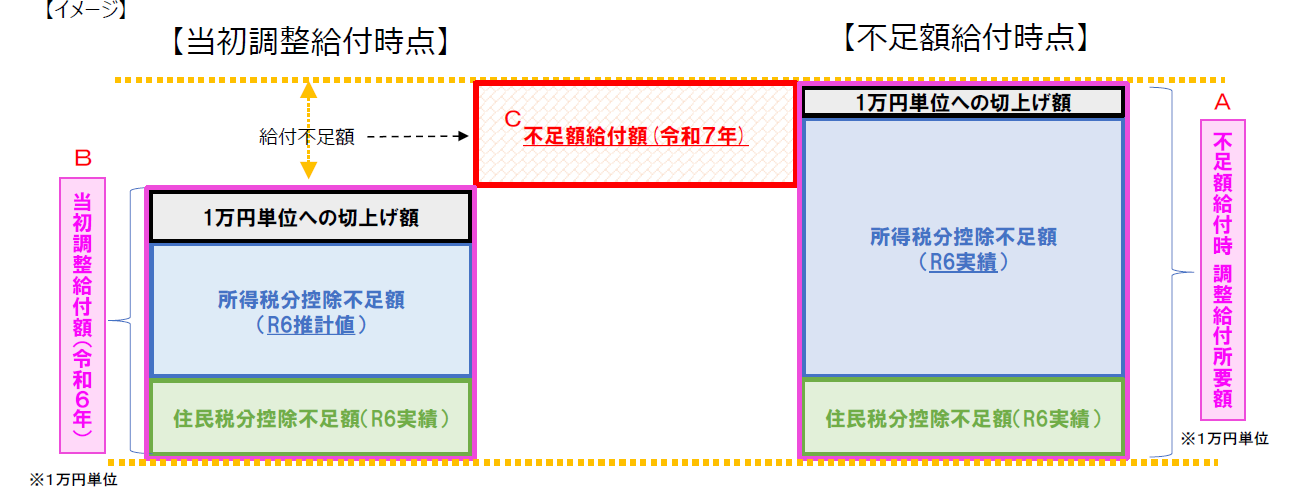

調整給付は,対象者にいち早く給付を行う観点から,令和6年6月3日時点の令和6年度分個人住民税課税情報(令和5年1月から12月の所得情報)を基に推計した令和6年分所得税額(※)を用いて給付額を算出するものになります。なお,令和6年分所得税額が確定した後,調整給付額を再計算し,不足があった場合は,その不足分を令和7年度に追加で給付する予定です。

※令和6年分所得税額は,令和6年1月から令和6年12月までの所得情報に基づき決定します。

※受付期限:令和6年9月30日(月) 必着

支給要件確認書(令和6年7月16日から対象世帯に順次送付しております)等の返送につきましては,上記期限までにご返送ください。

高知市が実施する一連の給付金はこちら → 受付を終了した給付金一覧

【参考】内閣官房ホームページ「新たな経済に向けた給付金・定額減税一体措置の概要」

定額減税について

定額減税に関することのうち

▼所得税について詳しくはこちら ↠ 国税庁「定額減税について」

▼住民税について詳しくはこちら ↠ 総務省「個人住民税における定額減税について」

高知市市民税課特設ページはこちら ↠ 「個人市・県民税の定額減税・補足給付金等に関する特設ページ」

支給対象者(調整給付)

令和6年度個人住民税が高知市で課税される方のうち,定額減税可能額(注)が令和6年分推計所得税額及び令和6年度個人住民税所得割(定額減税前)を上回る方が対象となります。ただし,納税義務者本人の合計所得金額が1,805万円を超える方は対象外です。

※令和6年分推計所得税額とは,令和6年度分個人住民税課税情報から,国が示すモデル推計式により推計した所得税額をいう。

(注)所得税分…(納税者本人+扶養親族の数)×3万円

個人住民税分…(納税者本人+扶養親族の数)×1万円

※扶養親族は,令和5年12月31日時点で国外に居住する者を除き,配偶者,16歳未満の扶養親族を含む。

給付額の算出イメージ(調整給付)

※調整給付額の算出においては,住宅ローン控除を所得税で引ききっている場合(住民税では適用がない場合),寄付金控除がある場合などは,「国が示すモデル推計式」の仕様上,それらの控除額は令和6年分推計所得税額には反映されておらず,このことで調整給付金額に不足が生じる場合は,令和7年度に不足額給付を行う予定としております。

《 例1 》

〇令和6年分推計所得税額(減税前):22,000円

〇令和6年度個人住民税所得割額(減税前):31,000円

〇扶養親族:3人

●定額減税可能額 … 所得税分=(本人+扶養親族3人)×3万円=120,000円

個人住民税分=(本人+扶養親族3人)×1万円=40,000円

(A)所得税分控除不足額:120,000円(定額減税可能額)-22,000円(令和6年分推計所得税額)

=98,000円

(B)個人住民税分控除不足額:40,000円(定額減税可能額)-31,000円(令和6年度個人住民税所得割額)

=9,000円

●調整給付額:(A),(B)合算額(※)を1万円単位で切り上げた額↠ 110,000円

※(A)98,000円(所得税分控除不足額)+(B)9,000円(個人住民税分控除不足額)=107,000円

《 例2 》

〇令和6年分推計所得税額(減税前):84,000円

〇令和6年度個人住民税所得割額(減税前):162,000円

〇扶養親族:2人

●定額減税可能額 … 所得税分=(本人+扶養親族2人)×3万円=90,000円

個人住民税分=(本人+扶養親族2人)×1万円=30,000円

(A)所得税分控除不足額:90,000円(定額減税可能額)-84,000円(令和6年分推計所得税額)

=6,000円

(B)個人住民税分控除不足額:30,000円(定額減税可能額)-162,000円(令和6年度個人住民税所得割額)

=不足額なし

●調整給付額:(A),(B)合算額(※)を1万円単位で切り上げた額↠ 10,000円

※(A)6,000円(所得税分控除不足額)+(B)個人住民税分控除不足額なし=6,000円

申請方法及び支給時期

1 公金受取口座のご登録をされている方(特に申請等の手続きは必要ありません。)

令和6年7月12日に,「支給のお知らせ」を発送し,令和6年7月30日の振込予定となっております(※金融機関により振り込まれる時間帯が異なります。)。

※公金受取口座とは,給付金等の受取のための口座として,国(デジタル庁)に登録されている口座です。

令和6年6月3日までに公金受取口座として登録された口座への振込を予定しています。

※本給付金の支給を辞退する場合又は振込先の変更を希望する場合のみ,「支給のお知らせ」到着後~令和6年7月23日までにコールセンターにお申し出ください。

※令和6年7月23日までにお亡くなりになられた方につきましては,支給対象外となります。

2 公金受取口座のご登録をされていない方

令和6年7月16日から,対象者に「支給要件確認書(以下「確認書」という。)」を順次発送予定です。

確認書が届きましたら,必要事項をご記入の上,同封の返信用封筒にてご返送ください。なお,マイナンバーカードをお持ちの方はオンラインでの申請も可能です(オンライン申請については「こちら」をご確認ください。)。

返送(又はオンラインでの申請)があったものから順次審査を行い,不備がなければ提出(又はオンラインでの申請)から約2~4週間後に支給いたします。

| 返送期限:令和6年9月30日(月曜日)必着 |

高知市定額減税補足給付金 (調整給付)支給事業実施要綱

高知市定額減税補足給付金コールセンター

電話番号:050-3644-3557

受付時間:午前8時30分から午後5時15分(土日祝除く)

特殊詐欺や個人情報の詐取に注意してください

給付金を装った「特殊詐欺」や「個人情報」「通帳,キャッシュカード」「暗証番号」の詐取にご注意ください。高知市や内閣府などの職員が現金自動預払機(ATM)の操作をお願いすることや,給付のために手数料の振込みを求めることは絶対にありません。

不審な電話や郵便物があった場合は,警察署や警察相談専用電話(#9110)に連絡してください。

よくあるご質問

よくあるご質問

- Q1 : 高知市定額減税補足給付金(調整給付)とはどのような制度ですか。

- Q2 : 調整給付はどのような人が対象ですか。

- Q3 : 調整給付を受け取るためには,どのような手続きを行ったらよいですか。また,調整給付はいつもらえますか。

- Q4 : 調整給付はいくらもらえますか。

- Q5 : 定額減税可能額とはなんですか。

- Q6 : 海外に住んでいる家族を扶養していますが,調整給付の対象となりますか。

- Q7 : 令和5年度住民税非課税世帯向けの給付金(7万円)をもらっています。調整給付は受けられますか。

- Q8 : 令和6年分推計所得税とはなんですか。

- Q9 : 令和5年分の源泉徴収票・確定申告書の所得税額と令和6年分推計所得税額が異なりますが、なぜですか。

- Q10 : 住宅ローン控除やふるさと納税などの税額控除を受ける場合,調整給付はどうなりますか。

- Q11 : 令和6年度市民税・県民税の納税通知書に定額減税額の記載はありますが,調整給付額の記載がありません。調整給付は受けられないのですか。

- Q12 : 年末調整や令和5年分所得税の確定申告で誤りがあったため,修正申告(もしくは更正の請求)をする予定です。修正申告(もしくは更正の請求)した内容で調整給付額が再計算されますか。

- Q13 : 職場で所得税の定額減税を受けていますが,調整給付の通知が届きました。どちらも受けて良いのでしょうか。あとで返還しないといけなくならないでしょうか。

- Q14 : 令和6年1月2日に高知市から転出しました。調整給付は受けられますか。

- Q15 : 令和6年1月2日に高知市に転入してきました。調整給付は受けられますか。

- Q16 : 令和6年3月に退職しました。調整給付は受けられますか。

- Q17 : 令和6年4月から就職しました。定額減税と調整給付はどうなりますか。

- Q18 : 令和6年8月に国外に出国し,非居住者となる予定です。調整給付は受けられますか。

- Q19 : 令和6年8月に子供が生まれました。調整給付の対象となりますか。

- Q20 : 収入がないのですが,調整給付は受けられますか。

- Q21 : 自分は留学生で,租税条約の適用を受けています。調整給付は受けられますか。

- Q22 : 給付金は所得税等の課税や差押えの対象となりますか。また,生活保護受給世帯の「収入認定」されますか。

Q23 : 調整給付の書類の宛名になっている親族が死亡した場合,どうなりますか。 - Q24 : 調整給付金を受給していなくても,不足額給付時にまとめて受給できますか。

- Q25 : 不足額給付とは何ですか。

-

Q1 : 高知市定額減税補足給付金(調整給付)とはどのような制度ですか。

A1 : 定額減税(※)における定額減税可能額(Q5)が、定額減税を行う前の所得税額・個人住民税所得割額を上回っており、定額減税しきれないと見込まれる場合、定額減税しきれない差額を給付する制度です。

(※)定額減税とは,令和6年分の所得税及び令和6年度分の個人住民税について,納税義務者及び配偶者を含めた扶養親族1人につき,所得税から3万円,個人住民税所得割から1万円の減税を行うもの。Q2 : 調整給付はどのような人が対象ですか。

A2 : 次の(1)~(3)の全てに該当する方が対象です。

(1)納税義務者であって,令和6年1月1日において高知市に住民登録を有している方又は有していないが,令和6年度個人住民税が高知市で課税されている方

(2)令和6年分推計所得税額(Q8)又は令和6年度分個人住民税所得割額のいずれかについて,定額減税しきれない額が生じる方

(3)令和5年中の合計所得金額が1,805万円以下である方Q3 : 調整給付を受け取るためには,どのような手続きを行ったらよいですか。また,調整給付はいつもらえますか。

A3 : 調整給付の対象の方には,高知市より通知を発送します。

対象世帯のうち,基準日(令和6年6月3日)時点で公金受取口座のご登録をされている方には,令和6年7月12日に「支給のお知らせ」を発送し,令和6年7月30日の振込予定です(特に申請等の手続きは必要ありません。)。

公金受取口座のご登録をされていない世帯の方には,「支給要件確認書」を令和6年7月16日から順次発送いたします。確認書が届きましたら,必要事項をご記入の上,同封の返信用封筒にてご返送ください。返送があったものから順次審査を行い,不備がなければ提出から約2~4週間後に振込予定です。Q4 : 調整給付はいくらもらえますか。

A4 : 給付金額については,以下のとおり算出します。

(1)定額減税可能額(Q5)を算出します。

(2) (1)で算出したそれぞれの定額減税可能額から,所得税分については令和6年分推計所得税額(Q8)を差し引き,住民税分については令和6年度分個人住民税所得割額を差し引いた額を,それぞれ算出します。

(3) (2)で算出したそれぞれの額を合算し,1万円単位で切り上げた額が給付金額になります。

Q5 : 定額減税可能額とはなんですか。

A5 : 納税者及び扶養親族(※1)の数に,所得税については3万円,住民税については1万円を乗じ,それぞれ算出した額のことです。

(※1)扶養親族には,令和5年12月31日時点で国外に居住する者を除き,配偶者(※2),16歳未満の扶養親族を含みます。

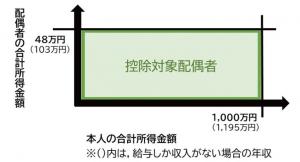

(※2)調整給付における配偶者の範囲は「控除対象配偶者」 となります。控除対象配偶者とは,納税者本人の合計所得金額が1,000万円以下(給与のみの収入であれば1,195万円以下)で,配偶者の合計所得金額が48万円以下(給与のみの収入であれば103万円以下)である者を指します。

なお,「同一生計配偶者」(本人所得1,000万円以上で配偶者所得48万円以下の配偶者)については,令和6年分所得税と令和7年度個人住民税で定額減税されますので,令和6年末の年末調整や令和6年分所得税の確定申告で申告してください。

Q6 : 海外に住んでいる家族を扶養していますが,調整給付の対象となりますか。

A6 : 国外に居住している親族を扶養している場合には,扶養控除の対象であっても,定額減税・調整給付の対象となりません。Q7 : 令和5年度住民税非課税世帯向けの給付金(7万円)をもらっています。調整給付は受けられますか。

A7 : 調整給付は,定額減税しきれない部分を補足支給する給付金であるため,令和5年度住民税非課税世帯向けの給付金を受給していても,調整給付の支給要件を満たしていれば受給できます。

同様に,令和5年度住民税均等割のみ課税世帯向けの給付金及び令和6年度住民税非課税(又は均等割のみ課税)世帯向けの給付金の受給者につきましても,調整給付の支給要件を満たしていれば受給できます。Q8 : 令和6年分推計所得税とはなんですか。

A8 : 調整給付の金額算定に用いる令和6年分の見込みの所得税額のことで,国からの通知に基づき,市で把握している令和6年度(令和5年分)住民税課税資料をもとに,「国が示すモデル推計式」を用いて算出した推計額を言います。

そのため,住宅ローン控除を所得税で引ききっている場合(住民税では適用がない場合),寄付金控除がある場合などは,「国が示すモデル推計式」の仕様上,実際の所得税額と一致しないことがあります。

Q9 : 令和5年分の源泉徴収票・確定申告書の所得税額と令和6年分推計所得税額が異なりますが、なぜですか。

A9 : 調整給付の金額算定には,令和6年分の見込みの所得税額(令和6年分推計所得税(Q8))を用いており,これは,国からの通知に基づき,市で把握している令和6年度(令和5年分)住民税課税資料をもとに,「国が示すモデル推計式」を用いて算出した推計値を使用しています。そのため,ご自身で行った令和5年分確定申告や勤務先からの源泉徴収票などに記載の令和5年分所得税額と一致しないことがあります。

特に,住宅ローン控除を所得税で引ききっている場合(住民税では適用がない場合),寄付金控除がある場合などは,「国が示すモデル推計式」の仕様上,実際の所得税額と一致しないことがあります。

Q10 : 住宅ローン控除やふるさと納税などの税額控除を受ける場合,調整給付はどうなりますか。

A10 : 定額減税は,住宅ローン控除や,ふるさと納税などの税額控除等を行った後の住民税所得割や所得税に対して行われます。

その上で定額減税しきれないと見込まれる額については,調整給付で支給を行いますが,調整給付額の算出においては,住宅ローン控除を所得税で引ききっている場合(住民税では適用がない場合),寄付金控除がある場合などは,「国が示すモデル推計式」の仕様上,それらの控除額は令和6年分推計所得税額(Q8)には反映されておらず,このことで調整給付金額に不足が生じる場合は,令和7年度に不足額給付を行う予定としております。Q11 : 令和6年度市民税・県民税の納税通知書に定額減税額の記載はありますが,調整給付額の記載がありません。調整給付は受けられないのですか。

A11 : 納税通知書に記載されているのは,令和6年度の個人住民税(市民税・県民税)の額です。納税通知書に控除しきれない金額(個人住民税の控除不足額)が記載されている方は,調整給付の対象になります。

なお,給付金額については,「Q4:調整給付はいくらもらえますか。」をご確認ください。

Q12 : 年末調整や令和5年分所得税の確定申告で誤りがあったため,修正申告(もしくは更正の請求)をする予定です。修正申告(もしくは更正の請求)した内容で調整給付額が再計算されますか。

A12 : 個人住民税額については,修正申告(もしくは更正の請求)に基づいて,定額減税額を含めて再計算を行い,既に決定していた額に差額が生じた場合には,税額の変更通知書を市民税課から送付します。

一方,調整給付額に関しては,基準日(令和6年6月3日)時点での課税状況を基に調整給付額を算定していますので,修正申告後の情報で調整給付額は再計算されません。

修正申告後,個人住民税が増額となった場合は,調整給付は過給付となりますが,返金する必要はありません。個人住民額が減額となった場合で,調整給付額に不足が生じる場合は,令和7年度に不足額給付を行う予定です。 - Q13 : 職場で所得税の定額減税を受けていますが,調整給付の通知が届きました。どちらも受けて良いのでしょうか。あとで返還しないといけなくならないでしょうか。

- A13 : 調整給付金は,自治体が把握している令和5年中の所得等の情報に基づいて,定額減税しきれない額が生じると見込まれた方に対して,定額減税しきれないおよその額を給付する制度になります。

- そのため,現に定額減税を受けている方も調整給付の対象になります。あとで給付金を返還してもらう必要もありません。

Q14 : 令和6年1月2日に高知市から転出しました。調整給付は受けられますか。

A14 : 調整給付については,令和6年度の個人住民税を課税する市区町村が行います。 令和6年度の個人住民税は,令和6年1月1日に居住していた市区町村が課税を行うことになるため,令和6年度個人住民税が高知市で課税されている調整給付対象者に対しては,高知市から調整給付の支給を行います。

Q15: 令和6年1月2日に高知市に転入してきました。調整給付は受けられますか。

A15 : 令和6年1月2日以降の転入者においては,高知市からの給付対象外となるため,転入前の市区町村にお問合せください。

Q16 : 令和6年3月に退職しました。調整給付は受けられますか。

A16 : 調整給付は,令和5年分の所得等に基づいて算出されます。よって,令和5年分の所得状況で定額減税しきれないと見込まれる場合は,調整給付の対象となります。

なお,所得税の定額減税については,令和6年分の所得税に適用されますので,年末調整又は確定申告の内容で定額減税しきれず,調整給付額に不足が生じる場合は,令和7年度に不足額給付を行う予定です。

Q17 : 令和6年4月から就職しました。定額減税と調整給付はどうなりますか。

A17: 個人住民税の定額減税は,令和5年中の所得等に基づいて計算した令和6年度個人住民税の納税者が対象となります。同様に調整給付も令和5年中の所得等に基づいて計算するため,令和5年中に収入がない場合は,調整給付は支給されません。

所得税の定額減税は,令和6年分の所得税に適用されますので,令和6年6月1日時点で,給与の支払元で勤務している方のうち,扶養控除等申告書を提出している方が対象となります。

なお,令和6年分所得税が確定した後,定額減税しきれず,調整給付額に不足が生じる場合は,令和7年度に不足額給付を行う予定です。

Q18 : 令和6年8月に国外に出国し,非居住者となる予定です。調整給付は受けられますか。

A18 : 令和6年1月1日時点で国内に居住しており,高知市で令和6年度の個人住民税が課税される場合,調整給付の支給要件を満たしていれば対象となります。

なお,所得税分については,令和6年分所得税及び定額減税の実績額等が確定した後,調整給付額に不足が生じる場合,令和7年度に不足額給付を行う予定ですが,給付を行う自治体の決定日が令和7年1月1日となっております。そのため,令和7年1月1日までに入国し,令和6年分所得税が課税になった場合で,定額減税しきれず,調整給付額に不足が生じる場合は,不足額給付の対象になる可能性があります。

19 : 令和6年8月に子供が生まれました。調整給付の対象となりますか。

A19 : 令和6年に生まれた子は,調整給付の対象となりません(令和5年中の所得・扶養情報が基準となるため。)が,令和6年分の所得税について,年末調整又は確定申告により定額減税の適用を受けることができます。

なお,定額減税しきれず,調整給付額に不足が生じる場合は,令和7年度に不足額給付を行う予定です。

Q20 : 収入がないのですが,調整給付は受けられますか。

A20 : 調整給付は,定額減税しきれない部分を補足支給する給付金です。定額減税は,納税者が対象となりますので,令和5年1月から12月までの間に収入がない方は対象となりません。

Q21 : 自分は留学生で,租税条約の適用を受けています。調整給付は受けられますか。

A21 : 租税条約が適用される所得は,課税所得とされないため,定額減税の対象となりません。そのため,租税条約の適用を受ける方は,調整給付も受けられません。

Q22 : 給付金は所得税等の課税や差押えの対象となりますか。また,生活保護受給世帯の「収入認定」されますか。

A22 : 差押え,課税の対象とはなりません。また,生活保護制度においても,今回の給付金は収入として認定しないこととされています。

Q23 : 調整給付の書類の宛名になっている親族が死亡した場合,どうなりますか。

A23 : 調整給付の「支給要件確認書」が届いた方について,その確認書の返送を行うことなく亡くなられた場合にあっては,調整給付は支給されません。

調整給付の「支給のお知らせ」が届いた方について,口座変更等の届出期間中(7月23日まで)に,当該届出を行うことなく亡くなられた場合にあっては,調整給付は支給されません。

Q24 : 調整給付金を受給していなくても,不足額給付時にまとめて受給できますか。

A24:できない予定となっております。「不足額給付」とは,今年度(令和6年度)実施している当初調整給付の算定に際し,令和5年中の所得等に基づいた推計額(令和6年分推計所得税額)を用いて算定したことなどにより,令和6年分所得税及び定額減税の実績額等が確定したのちに,本来給付すべき所要額(下記イメージのA)と,当初調整給付額(下記イメージのB)との間で差額が生じた場合に,その差額分(不足分)を追加で給付するものだからです。

【出典:内閣官房令和5年経済対策給付金等事業企画室 内閣府地方創生推進室「低所得者支援及び定額減税補足給付金(うち不足額給付)概要資料(6/26時点版)」】

Q25 : 不足額給付とは何ですか。

A25:不足額給付とは,定額減税しきれないと見込まれる方への「調整給付」に際し,令和5年分所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したことなどにより,結果として支給額に不足が生じた方等へ令和7年度中にその不足額を1万円単位切り上げて行う給付です。

実施時期や申請方法等について,詳細が決まり次第お知らせします。